企業的股價與每股淨值必然存在著差異,∵有商譽、專利權、商標…等隱藏資產沒有呈現在報表上,分析師必須檢視還有多少價值必須加到淨值,以期捕捉到真正的價值 ⇒ 溢價(premium)=每股股價-每股淨值。∴價值基本表達為

股權價值=帳面價值+溢價(又稱附加價值,extra value)

股東權益代表股東希望未來能創造合理報酬的總投資,∴股東權益的價值決定於未來創造超額報酬(abnormal income)的大小 ⇒ 產生的報酬率>股權資金成本,則有超額報酬 ⇒ 若創造的超額報酬愈高,則PB>1;若無法創造足夠的超額報酬且產生折價,則PB<1。

剩餘盈餘(RE)=稅後純益-期初淨值 × 股東要求報酬率

=EPSt-Bt-1 × r

超額報酬又稱為之剩餘盈餘(residual earning, RE),有些學者將超額報酬的觀念稱之為經濟利潤(economic profit, EP)或剩餘收益(residual income, RI)。超額報酬的價值分析方法就稱為①剩餘盈餘模式分析:常用在股權價值的評價,∵股東只享有剩餘求償權、或②經濟附加價值(economic value-added analysis, EVA):大多用在評價企業的價值。

剩餘盈餘評價模式(residual earning model,簡稱RE模式)也是一種DCF模式,其背後邏輯強調唯有當其盈餘(稅後純益)超過要求報酬時,否則不該對盈餘支付過多的代價。RE評價模式如下:

合理價值=期初淨值的帳面價值+未來預期盈餘的折現值

=期初淨值的帳面價值+預測期間的折現值+永續價值的折現值

一、儲蓄投資與剩餘盈餘的分析

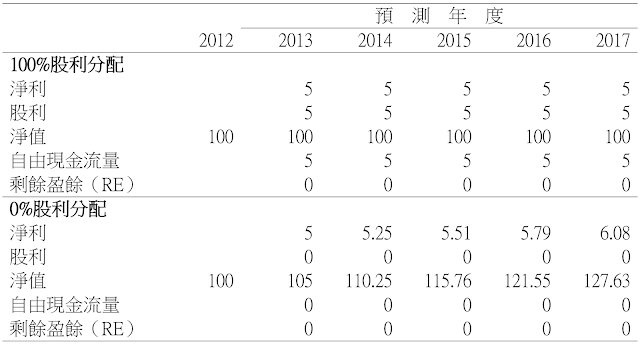

表 定期存款投資的價值分析

企業分配股利是屬於一種價值分配,與公司價值的創造無關。由上表可知,不論100%股利分配或0%股利分配都不會影響RE,且RE都等於0,顯示股利政策不會創造或減損公司價值 ⇒ RE模式在100%或0%股利分配都無法創造價值的結果均相互一致。反觀股利折現模式和自由現金流量模式在100%股利分配可以獲得比較高的價值,但就淨值而言卻都相同,顯然有矛盾的現象。∴可獲得如下的結論:

◎從股權的角度,一項資產之所以能創造溢價或折價,決定於是否能創造正的剩餘價值。

◎剩餘盈餘指出盈餘成長並不一定能創造價值,唯有盈餘成長幅度>投資的要求報酬水準才能創造價值。

◎股利政策不影響剩餘盈餘的評價結果。亦即,無論是否分配股利或分配多寡,都不會影響剩餘盈餘的衡量。∴如果不分配股利而增加淨值時,唯有能因而創造高於要求報酬的水準,否則應將多餘的現金分配給股東。

◎剩餘盈餘是利用應計基礎下的稅後純益來衡量剩餘盈餘的高低,因此與現金流量無關,所以也與自由現金流量的多寡無關。

◎從折現模式來看,預期報酬、風險和成長率等三大參數也代表著價值驅動力的三大因素。其中預期報酬可以是「現金股利」、「自由現金流量」或「剩餘盈餘」,而RE的觀念比較強調經濟學上所謂比較利益的「機會成本」。

◎從經濟的角度來看,生產三大要素為人力、物力與資金。對於人力與物力在企業的經營以薪資費用和折舊費用來考慮這些資源的投入成本,反而資金在損益表上只承認舉債成本的利息費用,至於股東的資金成本在決定稅後純益之前,卻沒有被承認,而是認為稅後純益都歸股東所有 ⇒ 股東的資金是免費使用,沒有機會成本,∴RE強調應考量股東投資的要求報酬率。

二、RE評價模式的討論

RE評價模式與淨現值(net present value, NPV)的投資計畫創造的獲利水準必須大於要求報酬水準的觀念相同,都是一種絕對價值的衡量,而非相對價值的衡量。

從公司價值的角度來說,經濟附加價值(economic value added, EVA)以企業的總資產來分析,其邏輯與RE相同。EVA強調要創造正的會計利潤,同時還必須能夠創造超過資金成本(WACC)的經濟利潤 ⇒ 企業除了考慮在會計上所需承認的必要費用外,還必須考量運用資金的機會成本,有效地運用既有資產或資金,將資源導向最具生產力及最有價值的用途,同時將資金的使用成本與其他生產要素的成本都視為同樣重要,並沒有優先順序 ⇒ 隱含資產的投資必須能替公司創造價值,否則就分配股利給股東。

RE是一種將會計資訊轉化為經濟資訊,從資源的運用效率來評估管理績效的指標。有些公司的營收與盈餘都在成長,但公司的競爭力卻慢慢地正在消失 ⇒ EPS>0,但不要以為企業創造了價值,∵無法補償所有投資人(債權人與股東)承擔風險的代價,∴RE<0 ⇒ RE的觀念不僅可以從企業的角度來評估有無創造價值,同時也可以站在股東的角度來評估能否創造股東價值。RE評價模式如下:

V0=期初淨值+超額價值的現值

=B0+RE1 ÷(1+r)^1+RE2 ÷(1+r)^2+RE3 ÷(1+r)^3+…

其中,V0:股權價值

B0:期初淨值

RE:剩餘盈餘

r:要求報酬率

以RE的結構來看,創造超額報酬的來源有①投資額的大小(=期初淨值或資產)、②要求報酬率(r)、③超額報酬(=股東投資報酬率-要求報酬率)⇒ 股權價值的創造決定於正的超額報酬與投資金額的大小 ⇒ 唯有超額報酬>0,投資才有意義。

如何創造超額報酬?就財務的意義來說,不外乎需要「正確的投資決策」才能創造投資報酬,否則就分配股利給股東。唯有投資報酬率>資金的機會成本,才可以進行投資,否則不但無法創造價值,反而會減損價值。

三、EVA與NPV

經濟附加價值(EVA)的概念是公司所使用的資金是有其成本的,唯有當公司有效運用資金,才能創造出高於資金成本的價值,才算是為股東所創造的價值。傳統財務管理以淨現值(NPV)來評估投資方案,強調投資所創造的預期未來現金流量在要求報酬率的水準下,計算出的現值必須超過期初投資額,才能產生正的NPV,其意涵與EVA的邏輯是一致的。

以公司價值角度

EVA=RE1÷(1+WACC)^1+RE2÷(1+WACC)^2+…+REn÷(1+WACC)^n

REt=NOPATt-OPNAt-1 × WACC

以股東價值角度

EVA=RE1÷(1+r)^1+RE2÷(1+r)^2+…+REn÷(1+r)^n

REt=NIt-Bt-1 × r

其中,RE:剩餘盈餘或剩餘收益(RI)

NOPAT(net operating profits after tax):稅後淨營業利益,也稱為息前稅後盈餘(earnings before interest after tax,EBIAT)

OPNA:核心營運資產的投資額

NI:稅後純益

B:股東權益帳面價值(淨值)

r:股權資金成本

NPV=-CF0+CF1 ÷(1+r)^1+CF2 ÷(1+r)^2+…+CFn ÷(1+r)^n

其中,CF:現金流量

r:要求報酬率(WACC或股權資金成本)

四、EVA與EPS

EPS是一種會計資訊,而非經濟資訊,企業很容易為了討好市場而操作會計數字。根據史丹•史都華的研究發現,EVA可以解釋70%的股票市值(market value added, MVA)的變動,且EVA每增加1美元,平均可以提高9.5美元的股票市值。依據投資銀行高盛對於EVA的看法:「以EVA進行股票分析已經愈來愈普票,因為比起許多傳統指標,例如EPS、ROE和現金流量,EVA能夠更準確地反映經濟現實。如果將聚焦集中在那些驅動企業內部經濟活動的變數,將可以確實改善管理與財務分析,因而提高價值。」

巴菲特認為最優秀的證券分析師與基金經理人不會過度強調會計盈餘,反而會有各自一些不公開的方法將會計盈餘轉為經濟盈餘。

五、EVA與公司價值的創造

從財務的角度來看,公司價值來源包括①現有資產、②現有資產的EVA、③新投資資產的EVA。依據這三大價值來源,企業可以從下列四個方面來創造:

⑴有效運用現有資產

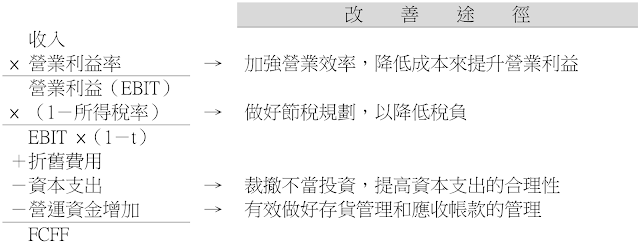

透過從現有資產的有效運用,來提高稅後純益和減少非現金的營運資金或資本支出,以增加來自現有資產的自由現金。針對有無需要「撤資」或「減少投資」的部分,應詳加分析,同時如何改善營運資金的管理也是創造價值的方法之一。長期來說,應加強發展較具有競爭優勢的訂價策略或是改善現有的營業績效等。其價值創造的架構如下:

圖 現有資產價值創造的架構

⑵提高盈餘成長率

成長率= | 投資報酬率 | × | 再投資率 |

| ↓ |

| ↓ |

改善途徑: | 1.增加資本週轉率 2.提高獲利率 |

| 1.透過併購或增加投資計畫 |

※投資報酬率=營業利益率 × 資本週轉率

=〔EBIT ×(1-t)÷ Sales〕×〔Sales ÷ Capital〕

圖 盈餘成長率的架構

就成長率的結構來看,提高成長率的方法為①提高投資報酬率:可從獲利率與資產週轉率來決定,但獲利率與週轉率在大部分情況下是互相衝突的,∴提高投資報酬率取決於如何在獲利率與週轉率之間取得平衡、②增加再投資:可提高盈餘成長率,但卻會減少自由現金流量,面對這一增一減的情況,則以EVA邏輯來決定是否提高再投資率 ⇒ 投資報酬率>資金成本,則創造價值 ⇒ 提高再投資。

⑶延長高成長期

∵在穩定成長期的投資報酬率≒資金成本,∴延長高成長期可使公司價值增加。高成長期的時間決定於企業競爭優勢的大小 ⇒ 可不斷投入研發增加競爭優勢或建立品牌強化客戶的認同。檢視企業是否具有競爭優勢,可從波特的競爭優勢分析的架構來分析:①進入障礙的大小、②品牌的優勢、③專利權的保護、④成本優勢。

⑷降低資金成本

從資金成本的結構來看,降低資金成本的途徑如下:

WACC= | 股權成本 × 股權比率 | + | 稅後負債成本 × 負債比率 |

= | Ke ×(E ÷ A) | + | Kd ×(1-t)×(D ÷ E) |

| ↓ |

| ↓ |

改善途徑: | 1.透過外包降低營運槓桿 2.加強產品特性的改善及強化廣告效果,來提高客戶忠誠度 |

| 1.利用衍生性商品或其他混合證券,來降低舉債成本 |

圖 資金成本的結構圖

公司的固定成本愈高,資金成本就愈高,∴降低營運風險的主要方法就是降低固定成本 ⇒ 有效降低企業經營的固定成本可以利用外包的方式來改善。

依據資本結構理論,一般負債成本<股權成本,∴若能適度提高舉債比重,維持在一個最適資本結構,將有助於資金成本的減少。另外,利用合宜的避險工具及混合證券的發行來降低資金成本。

六、結論

就分析師而言,如果能從損益表切入來進行評價,相對容易且可說服投資人。同時RE評價模式的永續價值比重相對較小,也可增加評價的可信度,另外,RE是站在股東立場,吻合股權價值的評估,可直接與股價相互比較,決定股價是否有無高估或低估的情況。

【課後習題】

1.若在2012年底時,每股淨值為22元,股東要求報酬率為12%,預測未來五年的EPS與現金股利(DPS)的資料如下:

|

| 2013 | 2014 | 2015 | 2016 | 2017 |

| EPS | 3.9 | 3.7 | 3.31 | 3.59 | 3.9 |

| DPS | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 |

①試計算在2013~2017年之間每年的RE為多少?

②依據RE評價模式分析,其在2012年底的合理價值為多少?

③在2017年底時,其每股淨值的預測值為多少?

④在2017年的預測溢價(expected premium)為多少?

Ans:

|

| 2012 | 2013E | 2014E | 2015E | 2016E | 2017E |

| EPS |

| 3.9 | 3.7 | 3.31 | 3.59 | 3.9 |

| DPS |

| 1.0 | 1.0 | 1.0 | 1.0 | 1.0 |

| 淨值 | 22.00 | 24.90 | 27.60 | 29.91 | 32.50 | 35.40 |

① | RE(12%) |

| 1.26 | 0.71 | 0 | 0 | 0 |

| 折現率 |

| 1.12 | 1.2544 | 1.4049 | 1.5735 | 1.7623 |

| 現值 |

| 1.125 | 0.57 |

|

|

|

② | 價值 | 23.70 |

|

|

|

|

|

③∵在2017年後的預測值為0,∴每股淨值預測值=帳面價值35.4。

④∵在2017年後的預期RE為0,∴2017年預期溢價(=股價-帳面價值)為0。

2.?某公司宣布未來五年,每年的年初都增加投資1.5億元,預期投資報酬率15%。假設要求報酬率12%,折舊是採五年的直線法提列,試問:

①對於這項投資計畫,能創造多少附加價值(RE)?

②試預測每年的FCF,並計算此項投資計畫的淨現值(NPV)?

Ans:

①

時間軸 | 0 | 1 | 2 | 3 | 4 | 5 |

帳面價值 | 150 | 120 | 90 | 60 | 30 | 0 |

折舊 |

| 30 | 30 | 30 | 30 | 30 |

盈餘(15%) |

| 22.5 | 18 | 13.5 | 9 | 4.5 |

RE(12%) |

| 4.5 | 3.6 | 2.7 | 1.8 | 0.9 |

RE的現值 |

| 4.02 | 2.87 | 1.92 | 1.14 | 0.51 |

附加價值=RE的總現值=4.02+2.87+1.92+1.14+0.51=10.47百萬元

②

時間軸 | 0 | 1 | 2 | 3 | 4 | 5 |

帳面價值 | 150 | 120 | 90 | 60 | 30 | 0 |

折舊 |

| 30 | 30 | 30 | 30 | 30 |

盈餘(15%) |

| 22.5 | 18 | 13.5 | 9 | 4.5 |

營運活動現金流量 |

| 52.5 | 48.0 | 43.5 | 39.0 | 34.6 |

現金流量的現值(12%) |

| 46.88 | 38.27 | 30.96 | 24.79 | 19.58 |

現金流量的總現值 | 160.47 |

|

|

|

|

|

淨現值=160.47-150=10.47百萬元

3.美國Dell的案例分析:在2008年9月Dell的淨值為37.35億,發行在外股數20.6億股,股價20.5元。市場分析師預測2009年與2010年的EPS分別為1.47與1.77,在沒有股利分配的情況下,並假設在2010年之後,RE成長率為4%。試問依據RE評價模式在10%的要求報酬之下,其評價的價值為多少?

Ans:

| 2008 | 2009 | 2010 |

EPS |

| 1.47 | 1.77 |

每股股利 |

| 0 | 0 |

每股淨值 | 1.813 | 3.283 | 5.053 |

RE(10%) |

| 1.289 | 1.442 |

RE的現值 |

| 1.172 | 1.192 |

2008年的每股淨值=37.35 ÷ 20.6=1.813

每股價值=1.813+1.172+1.192+〔1.442×(1+4%)÷(10%-4%)〕÷(1+10%)=24.84

※參考資料:

《企業評價》,著:王淑芬,出版者:華泰文化事業股份有限公司,2015年2月二版。

《財務分析與企業評價》(Business Analysis and Valuation: IFRS Edition, 5th Edition),著:Krishna G. Palepu.Paul M. Healy.Erik Peek,編譯:郭敏華,出版商:新加坡商聖智學習亞洲私人有限公司台灣分公司,總經銷:華泰文化事業股份有限公司,2020年05月二版一刷。

《企業評價與選股秘訣》,著:梁憲政,出版者:寰宇出版股份有限公司,2014年1月初版一刷。

《如何評價一支股票:用最快上手的評價方法選好股》,著:阿斯沃思.達莫達蘭(Aswath Damodaran),譯者:許瑞宗,出版者:財信出版有限公司,2012年6月初版一刷。

※圖片來源:

https://img.thecorporatedictionary.com/img/economa/869/Excedente_1.jpg

![大昌證券新增服務~[證券線上開戶]起跑~](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEipXXoJfsQ1wcBdz5JSWHBIJHDSV0fyQSBbG52LODfn6DsXiIkuQAKosW3dqD-8KeSWEvAKd8Q3PULUINK-y4rItw0UPGPrdoVPq_uwRae0Rh1LIVmF5TeJZhJ_ws1hOfrTb5nZDuq0Feeo/w72-h72-p-k-no-nu/%25E7%25B7%259A%25E4%25B8%258A%25E9%2596%258B%25E6%2588%25B6.jpg)

0 留言

若對本篇文章有任何批評指教,歡迎您留言讓我知道,謝謝!