折現法的基本邏輯是強調貨幣具有時間價值,所以又稱為現金流量折現法(discounted cash flow, DCF),是最常被用來評估股權價值的方法。若以「現金股利」來折現,則稱為股利折現模式(dividend discounted model, DDM);若以「自由現金流量」來折現,則稱為自由現金流量折現模式。

一、定義股東價值

財務理論認為任何金融資產的價值相當於權利人未來所有取得的現金流量之現值,∴股東權益的價值就是未來股利的現值(包括清算股利)。

股東權益價值=預期未來股利之現值

V0=D1 ÷(1+r)^1+D2 ÷(1+r)^2+D3 ÷(1+r)^3+…

其中,V0:股東權益價值(股權價值)

D:股利

r:股東權益資金成本(或要求報酬率)

股利折現模式在實務上並不實用,∵股東權益價值的創造,主要來自於公司的投資與營業活動,股利不過是這些活動的副產品而已,而且股利發放的時機與金額頗受投資機會所影響。一般在做前景分析時,通常涵蓋5至10年,股利對於權益價值所能揭露的程度十分有限 ⇒ 一個實用的評價模型會直接評估短期的獲利能力和成長性,而不是透過評價其未來長期股利的方式間接評價。

二、折現法的概論

折現法的基本模式為:

V0=C1 ÷(1+r)^1+C2 ÷(1+r)^2+C3 ÷(1+r)^3+…+Cn ÷(1+r)^n

其中,C:現金流量

r:折現率(又稱為要求報酬率),在實務上大都採用CAPM求算。

n:期間,除非是評價債券,否則∵假設企業可以永續經營,∴n沒有到期日。

國家 | 市場要求報酬率 (Ke) | 無風險利率 (Rf) | 風險溢酬 (Rp=Rm-Rf) |

台灣 | 8.6% | 1.3% | 6.7% |

美國 | 8.0% | 2.4% | 5.7% |

英國 | 7.9% | 2.4% | 5.5% |

日本 | 7.6% | 1.1% | 6.6% |

韓國 | 10.2% | 3.1% | 7.0% |

香港 | 8.8% | 1.3% | 6.7% |

新加坡 | 7.2% | 2.2% | 5.0% |

中國 | 11.5% | 3.8% | 7.7% |

表 2013年有關市場要求報酬率、無風險利率、風險溢酬

由上述公式可知,使用折現法有兩個重要關鍵變數需要估計:①未來數年的現金流量、②合理的折現率或要求報酬率或加權平均資金成本。由於企業經營的內外環境變數相當多,進行財務預測時,對該企業未來成長性、獲利性和風險性須逐一審慎評估後,所得的財務預測較有客觀依據也就具合理性。

預測是評價的核心工作,由於經濟環境與產業脈動變化太大,企業經營的能見度可能只看到一年或一季,∴如果預測超過三年誠屬不合理 ⇒ 第三年以後,採用年金(annuity)觀念處理。

⑴零成長模式

零成長模式是假設未來每年所分配的現金股利都相同,因此每年的獲利主要是以所提列的折舊金額來重置資產(新增的投資=所提列的折舊),∴淨投資等於零 ⇒ 在理論上的意義,是將每年所有的盈餘全數作為現金股利的分配,即EPS=每股現金股利(dividend per share, DPS)。其評價模式為:

V0=D ÷ r

其中,D:每股現金股利

r:股權資金成本

V0:股權價值

⑵穩定成長模式

穩定成長模式主要認為現金股利將維持一定的成長率g來成長,由於股利的分配是建立在企業有獲利且有足夠現金流量的情況下,可是企業盈餘的波動性高,因此一般以平均股利成長率來表示,其評價模式為:

V0=D0 ×(1+g)÷(r-g)

=D1 ÷(r-g)

其中,D0:目前每股現金股利

g:股利成長率(=盈餘成長率)

就數學與財務的意義而言,股東的要求報酬率(r)必須大於股利成長率(g),且g不應該大於整個經濟成長率(GNP)的2%以上。∴穩定成長模式比較適合應用在下列屬性的企業:①企業確實存在一個穩定成長階段、②企業支付的現金股利很高,並幾乎與FCFE相等、③企業存在一個穩定的負債比率 ⇒ 符合的企業有①被管制的企業(例如,公用事業)、②規模大的金融服務公司、③不動產投資信任。

⑶兩階段的成長模式

兩階段成長模式一般假設由高成長股利的支付到穩定成長股利的情況,對應的企業經營情況為企業在草創初期,需要較大的投資來支持成長,因此股利分配較少甚至不分配,隨著獲利大幅成長且經營比較明朗化後,股利分配相對提高,等到企業營運達到穩定的時候,股利的成長也達於穩定 ⇒ 股利由初期的零股利到配合高成長所帶來的高股利,最後到成熟期的穩定股利分配 ⇒ 兩階段的成長模式側重在前段的高成長高股利到穩定成長的股利。

1.二階段折現模式的特點

◎巴菲特以自己定義的「營業盈餘」取代稅後純益來計算股東權益報酬率,但營業盈餘對一般投資人並不容易計算,因此本文的股東權益報酬率仍採用稅後純益除以股東權益來計算。

◎巴菲特以自己定義的「股東盈餘」取代現金流入加以折現,以計算企業價值及每股價值。但除非精研現金流量表及損益表,並仔細分析財務報表附註,否則很難求出股東盈餘。因此本文以稅後純益不做任何調整,作為現金流入的估計基礎。

2.二階段折現模式的運用重點

①稅前純益率

觀察該公司的成本及費用控制是否得當。

②股東權益報酬率

就長期而言,本益比無法告訴投資人買進某檔股票的財富成長力為何,但股東權益報酬率可以。例如,某公司近三年的股東權益報酬率為45%、44.9%、37.24%,則三年後以股東權益報酬率計算的報酬為288.35%(=(1+45%)×(1+44.9%)×(1+37.24%)),也就是說,該公司每年以約40%的速度幫股東累積財富。

③一元假設

巴菲特認為良好的經營者必須能將一塊錢的保留盈餘,轉化成至少有一塊錢的市場價值。例如,某公司近三年來總共賺取57,656百萬元的稅後利益,期間並未分配任何現金股利,全部保留並轉投資在公司內,成為保留盈餘,而該公司在這三年裡市值總共增加507,827百萬元。亦即,保留盈餘的每一塊錢經轉投資後,其市場增值為8.81元(=507,827 ÷ 57,656)。

④假設未來成長率換算企業價值

巴菲特一向以長期公債殖利率來計算必要報酬率。

⑤以二階段折現模式進行評價

⑥建立個人安全邊際,算準買入時機

三、穩定成長型的DDM之敏感度分析

從穩定成長型的評價模式V0=D0 ×(1+g)÷(r-g)可知:

1.影響評價的因子為①現金股利的初值、②股權資金成本、③股利成長率。

2. g對V0的影響呈曲線關係 ⇒ 隨著g的增加,V0增加幅度更大。

3.∵DDM是假設股利具有永續性,∴股利成長率=盈餘成長率。為什麼呢?∵若股利成長率持續>盈餘成長率 ⇒ 屆時需向外舉債籌措現金股利的資金;若股利成長率持續<盈餘成長率 ⇒ 股利發放率將趨近於零。

4.由第3點可知,正確估計g是影響V0評價是否正確的關鍵因子。當選用的股利成長率可以維持現金股利的長期持續成長時,我們稱此股利成長率為g* ⇒ 表示企業正好能夠支付現金股利而沒有多餘現金的情況。

∵若選用的g>g*,則未來會出現現金不足以支應現金股利,往後將不斷舉債來支應,債務將增加到無窮大 ⇒ V0高估;若選用的g<g*,則企業不斷存有愈來愈多的現金,卻未分配給股東 ⇒ V0低估。

5.由第4點可知,其隱含意義是不能任意選取歷史的股利成長率、經濟成長率或通貨膨脹率來當作g*。∴g*應由下列公式來推算:

D1 ÷(r-g*)=C0+(FCF1-DS1)÷(1+r)^1+(FCF2-DS2)÷(1+r)^2+(FCF3-DS3)÷(1+r)^3+…

股利折現模式 自由現金流量評價法

其中,C0:在第0期的現金流量

DS:應付給債權人的部分

FCF:自由現金流量

FCF-DS=發放股利前的現金流量

理論上來說,股利折現模式和自由現金流量評價法兩者計算出的股權價值應該相等;就財務的觀念來說,股利多寡應該決定於自由現金流量的水準有多少,∴可利用兩者相等的關係反推g*。

股利成長率(g)對評價結果有很大的影響,我們可以利用目前的股價來求算「隱含股利成長率」(implied growth rate),以檢視g的合理性,並可再進一步估算「隱含ROE」,隱含股利成長率和隱含ROE求算如下:

P=D0 ×(1+g)÷(r-g)

⇒ P × r-P × g=D0+D0 × g

⇒ ∴隱含g=(P × r-D0)÷(P+D0)

g=(1-b)× ROE

⇒ ∴隱含ROE=隱含g ÷(1-b)

由上述公式可知:股價愈高,隱含g愈高;反之,股價愈低,隱含g愈低。

四、兩階段的股利成長模式

兩階段的股利成長模式對應的情況是企業從新設立階段的零股利情況開始有高盈餘成長(⇒ 第一階段:高成長高股利),高股利的階段開始直到企業穩定成長且股利也持續穩定成長(⇒ 第二階段:穩定成長的股利) ⇒ 比較適合具有溫和(moderate)成長,但尚未達穩定成長的企業,同時所支付的股利大約與FCFE相等(∵FCFE估計不易)。

⑴傳統型的兩階段成長模式

V0=D1÷(1+rh)^1+D2÷(1+rh)^2+…+Dn÷(1+rh)^n (高成長期)

+〔Dn+1÷(rs-gs)〕÷(1+rh)^n (穩定成長期)

=D0 ×〔(1+gh)^1÷(1+rh)^1+(1+gh)^2÷(1+rh)^2+…+(1+gh)^n÷(1+rh)^n〕+〔D0 ×(1+gh)^n ×(1+gs)÷(rs-gs)〕÷(1+rh)^n

其中,rh、rs:分別表示在高成長期和穩定成長期的股權資金成本

gh、gs:分別表示在高成長期和穩定成長期的股利成長率

⑵兩階段的H成長模式

V0=〔D0 ×(n÷2)×(gh-gs)〕÷(r-gs) (高成長期)

+〔D0 ×(1+gs)〕÷(r-gs) (穩定成長期)

前期假設:

①高成長期與穩定成長期的股權資金成本相同。

②高成長期的股利成長率呈線性下滑。

③不論高成長期或穩定成長期的股利發放率皆相同。

兩階段的H成長模式由於具有上述的假設條件,∴應用上將受到限制,尤其股利發放率假設不變,在邏輯上也是有爭議的。

五、三階段的股利成長模式

V0=EPS0 × bh ×〔(1+gh)^1 ÷(1+rh)^1+(1+gh)^2 ÷(1+rh)^2+…+(1+gh)^n1 ÷(1+rh)^n1〕 (高股利成長期)

+Dn1+1 ÷(1+rt)^(n1+1)+Dn1+2 ÷(1+rt)^(n1+2)+…+Dn2 ÷(1+rt)^n2 (轉型期)

+〔EPSn2 × bs ×(1+gs)÷(rs-gs)〕÷(1+rs)^n2 (穩定成長期)

其中,bh、bs:分別表示高股利成長期和穩定成長期的股利發放率

rt:在轉型期的股權資金成本

三階段的股利成長模式結合了傳統的兩階段模式與H模式,也就是從高股利成長期,經過轉型(transition)期,最後達到穩定成長期。由上圖可知,在高盈餘成長期為了保留更多的資金來投資,其對應的股利發放率較低,隨著盈餘成長趨緩,股利發放率才慢慢提升,直到盈餘呈穩定成長時,股利發放率也維持在一定的水準。

三階段的股利成長模式對應的情況是企業在高獲利的情況下,將有能力分配較高的現金股利,然後隨著競爭優勢慢慢地減弱之後,股利的分配就呈下跌的趨勢,最後達於穩定成長的階段。

六、結論

DDM最大優點是簡單及易於了解,但必須建立在企業有足夠現金流量的條件下來評估,因此一般認為直接以自由現金流量來評估股權的價值比較合理。

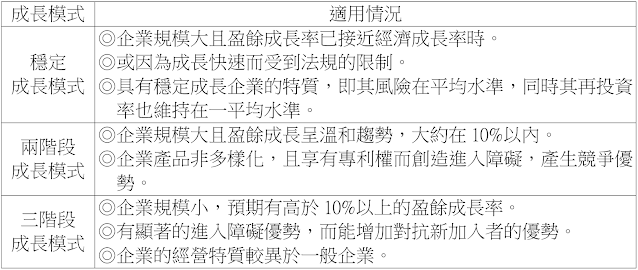

表 股利成長模式的適用情況

※參考資料:

《企業評價》,著:王淑芬,出版者:華泰文化事業股份有限公司,2015年2月二版。

《財務分析與企業評價》(Business Analysis and Valuation: IFRS Edition, 5th Edition),著:Krishna G. Palepu.Paul M. Healy.Erik Peek,編譯:郭敏華,出版商:新加坡商聖智學習亞洲私人有限公司台灣分公司,總經銷:華泰文化事業股份有限公司,2020年05月二版一刷。

《企業評價與選股秘訣》,著:梁憲政,出版者:寰宇出版股份有限公司,2014年1月初版一刷。

《如何評價一支股票:用最快上手的評價方法選好股》,著:阿斯沃思.達莫達蘭(Aswath Damodaran),譯者:許瑞宗,出版者:財信出版有限公司,2012年6月初版一刷。

※圖片來源:

https://ism.bwnet.com.tw/image/pool/sm/2018/07/7b99727f78555f147ab23fbffb3cd3b6.jpg

0 留言

若對本篇文章有任何批評指教,歡迎您留言讓我知道,謝謝!